Presque tout le monde qui commence à négocier saute habituellement sur les marchés de change.

A voir aussi : Apprenez à gérer efficacement votre risk management

Comme c’est le marché le plus échangé dans le monde, nous sommes constamment bombardés par le forex publicités.

Mais devriez-vous vraiment négocier forex au lieu de actions ou indices ?

Lire également : Ou et comment utiliser une carte bancaire ?

Le marché que vous choisissez de négocier peut avoir un impact important sur votre rentabilité.

Tout au long de , nous verrons quels sont les avantages et les inconvénients de la négociation de chaque marché concernant caractéristiques différentes du marché.

Avant que nous aller dans eux, gardez à l’esprit que vous pouvez trouver qu’il y a un meilleur marché pour vous à échanger.

Allons obtenir a commencé…

Plan de l'article

- 1 — Volatilité

- Volatilité au Forex

- Volatilité dans les Indices

- Volatilité en Stocks

- Qui a une volatilité plus élevée : forex, indices ou actions ?

- Est forex dangereux en raison de la volatilité ?

- 2 — Levier et marge

- Qu’ est-ce est-ce que la marge requise dans le forex ?

- Qu’ est-ce que l’effet de levier dans le forex ?

- Comment beaucoup de levier dois-je utiliser ?

- Conclusion sur le forex, les actions et les indices de levier ?

- 3 — Liquidité

- Qu’ est-ce est la liquidité dans le forex ?

- Comment la liquidité influe -t-elle sur le cours de négociation ?

- Qu’ est-ce est glissement dans le commerce ?

- Est-ce que liquidité affecter le glissement ?

- Qu’ est-ce sont -ils les meilleurs marchés à négocier en ce qui concerne la liquidité ?

- 4 — Heures de négociation

- Qu’ est-ce est le meilleur moment pour échanger ?

- Comment il y a beaucoup de séances de négociation ?

- 5 — Commissions

- Qu’ est-ce est-ce une commission de négociation ?

- Devrait vous choisissez un courtier avec ou sans commissions ?

- Devrait Je négocie du forex, des actions ou des indices ?

- Conclusion

1 — Volatilité

Traders de jour et les traders à court terme ont besoin de beaucoup de volatilité pour tirer profit.

Mouvements rapides du prix pendant la journée sont importants pour être en mesure de faire un profit rapidement.

C’ est pourquoi commerçants de jour choisissent généralement le forex pour le commerce.

Mais vous savez quoi, le forex a faible volatilité.

En fait, en ce qui concerne la volatilité, le trading de forex est moins dangereux que les actions de négociation ou indices.

Analysons cela en détail.

Volatilité au Forex

Vérifiez cette graphique avec la volatilité de la paire de forex la plus échangée, EURUSD.

La moyenne la volatilité quotidienne au cours des 12 derniers mois est de 0,24.

Et ce l’un est de GBP/USD.

C’ est plus que EUR/USD, 0,38, mais toujours pas beaucoup.

Et maintenant regardez GBP/JPY, l’une des paires de forex les plus volatiles.

La volatilité quotidienne moyenne de l’année écoulée était supérieure à EUR/USD et GBP/USD, mais pas plus de 0,41.

Volatilité dans les Indices

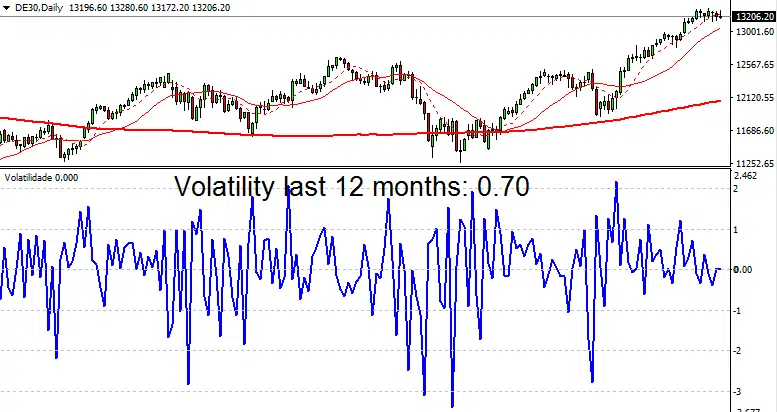

Maintenant, prenez un regardez la volatilité DAX.

DAX volatilité moyenne est de 0,70.

À peu près le double des devises Forex que vous venez de voir.

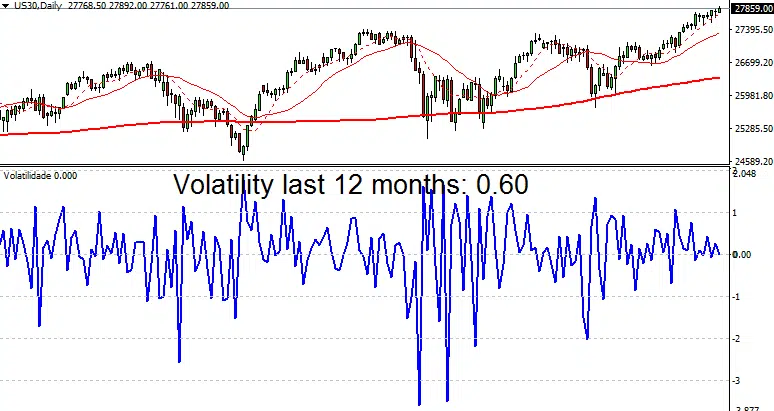

Et regardez Dow Jones.

Bien que c’est un peu moins que DAX, le Dow Jones a également une volatilité plus élevée que forex, 0,60.

Volatilité en Stocks

Regardons à #AAPL (Apple), l’une des actions les plus populaires pour le commerce.

Le la volatilité dans #AAPL est de 1,21.

C’ est double que DAX ou Dow Jones !

Un autre exemple, #FB (Facebook).

Le la volatilité est de 1,29, semblable à la volatilité de l’AAPL comme prévu.

Qui a une volatilité plus élevée : forex, indices ou actions ?

Après avoir analysé dans les exemples passés, il ne fait aucun doute que les actions ont la plus forte volatilité.

Cela les rend excellents pour le commerce quotidien ou le cuir chevelu.

Forex est ce qui a la plus faible volatilité, donc c’est le pire au commerce, en particulier à court terme.

Les indices sont au milieu, entre forex et actions. Ils sont une excellente option pour le trading de jour.

Conserver dans l’esprit que vous avez besoin de volatilité pour le commerce. Il crée de longues tendances constantes avec effacer les signaux d’entrée.

Est forex dangereux en raison de la volatilité ?

Pas moyen !

Le

Forex a moins de volatilité que les indices ou les actions.

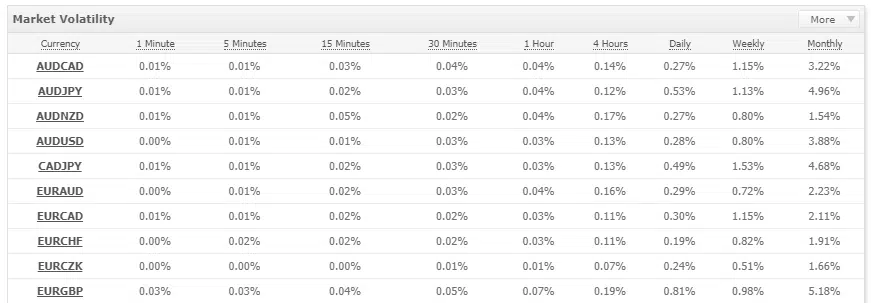

Volatilité Forex : 0,24 — 0,41 Volatilité des indices : 0,60 — 0,70 Volatilité des actions : 1,21 — 1,29

Vous pouvez obtenir plus d’informations sur les autres paires volatilité dans myfxbook :

Forex est seulement dangereux en raison du grand effet de levier qui est fourni par les courtiers.

C’ est ce que tue les comptes de la plupart des gens qui essaient de négocier du forex.

Ils ne le font pas savent utiliser l’effet de levier et ils brûlent simplement leurs comptes.

S’ il n’y avait pas de levier dans le trading, Forex serait l’option la plus sûre pour le commerce.

Alors, nous allons voir ce qu’est l’effet de levier et la marge.

2 — Levier et marge

Levier et la marge sont inversement corrélées.

Cela signifie que lorsque l’effet de levier augmente, la marge requise diminue, et vice versa.

Qu’ est-ce est-ce que la marge requise dans le forex ?

Le requis marge est une somme d’argent que votre courtier verrouille sur votre trading chaque fois que vous ouvrez une transaction.

Le plus élevé la taille du lot que vous négociez, plus la marge requise sera élevée.

Après vous transactions ouvertes, si elles vont en négatif au-delà de la marge requise, votre courtier peut fermer une partie ou la totalité de vos postes. Ça s’appelle un appel de marge.

L’ inverse de la marge requise est un levier.

Qu’ est-ce que l’effet de levier dans le forex ?

L’ effet de levier est façon de mesurer le montant d’argent que votre courtier « prête » vous au commerce.

Le

Forex a le levier le plus élevé possible.

Il peut aller comme haut que 1:1000.

Cela signifie que vous pouvez acheter 1000$ d’une devise forex pour seulement 1$.

C’ est fou !

Ensuite, nous ont des indices. Ils sont généralement échangés avec un effet de levier allant jusqu’à 1:200.

Et à terminer, nous avons des stocks. Le levier fourni est généralement plafonné à 1:20.

Le moins tirer parti du courtier fournit, plus le montant d’argent que vous devez avoir sur votre compte de trading.

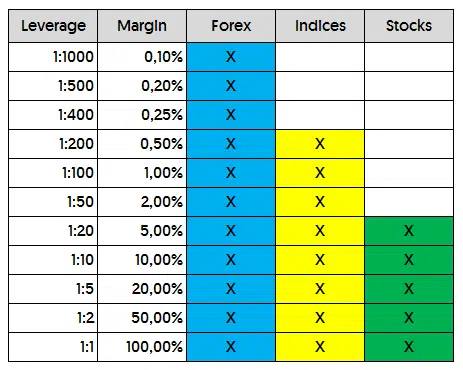

Voici un tableau avec la marge et l’effet de levier requis généralement fournis pour le trading de forex, indices et actions :

Selon quelle partie du monde vous êtes, vous pouvez même avoir plus de restrictions concernant levier et marges requises.

Dans l’Union européenne, en raison de mesures récentes mises en œuvre par l’AEMF, le régulateur européen, le l’effet de levier disponible dans les pays européens a été considérablement réduit.

Qu’ est-ce que les nouvelles limites de levier imposées par l’AEMF ?

- 30:1 pour les paires de devises majeures

- 20:1 pour les paires de devises non majeures, or et principaux indices

- 5:1 pour les actions individuelles

- 2:1 pour les crypto-monnaies

10:1 pour les matières premières autres que l’or et indices boursiers non majeurs

La réglementation américaine, établie par des organismes de réglementation tels que la NFA, la SEC, ou la FINRA, limitent également le maximum prévu levier pour le trading, y compris le forex :

- 50:1 pour les grandes paires de devises

- 20:1 pour les paires de devises non majeures

Comment beaucoup de levier dois-je utiliser ?

La façon de restreindre l’effet de levier que vous utilisez est en négociant de petites tailles de lots ou de quantités.

Si vous êtes pas un commerçant rentable, il est bon que vous négociez toujours le plus petit possible la taille du lot.

Quand vous gagner la cohérence du trading, alors vous pouvez commencer à augmenter la taille de votre lot.

Mais faites-le lentement.

Augmenter juste une petite quantité à chaque fois.

Et gardez votre compte en toute sécurité en évitant d’utiliser une taille de lot élevée.

Si vous suivez ces lignes sur la taille de lot que vous devrait utiliser, tu iras bien.

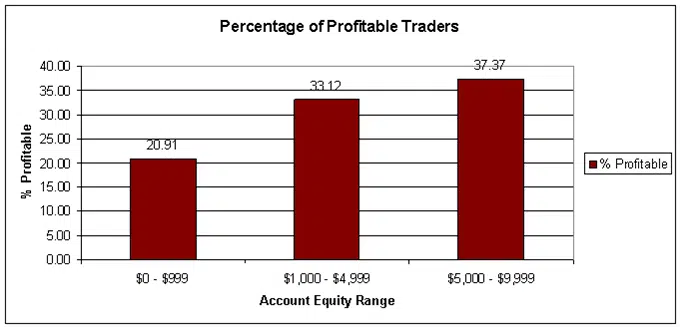

Des études montrent que lorsque vous négociez avec un compte plus grand, vous avez tendance à avoir une augmentation de la rentabilité.

C’ est croyait que cela est dû à l’effet de levier utilisé sur le compte de trading.

Conclusion sur le forex, les actions et les indices de levier ?

Le moins levier que vous utilisez, ce qui signifie des tailles de lot inférieures, le plus sûr que vous serez commerce.

Le

Forex a l’effet de levier plus élevé fourni, ce qui signifie que vous avez besoin d’un compte plus petit pour négocier. C’est une bonne option si vous avez des ressources limitées.

Stocks exigent la plus grande quantité de marge pour le commerce, donc vous avez besoin d’un compte plus grand pour trader stocks. Cela est particulièrement vrai pour le trading de jour.

Les indices sont entre le forex et les actions. Ils ont généralement un bon compromis entre levier et taille du compte.

3 — Liquidité

Qu’ est-ce est la liquidité dans le forex ?

Le la liquidité mesure la capacité d’une paire de devises Forex à maintenir le taux de change quand est négocié. Plus la liquidité est élevée, plus difficile est pour que le prix se déplace.

Le même concept s’applique à la négociation des actions et des indices.

Comment la liquidité influe -t-elle sur le cours de négociation ?

Vous pouvez pensez qu’il s’agit d’une barrière. Lorsque vous cliquez sur le bouton acheter sur votre trading , vous achetez en fait à quelqu’un qui vend à ce moment-là. Si le que vous achetez est plus élevé que ce qui est disponible à vendre, le montant restant sera acheté au prochain prix disponible. C’est ce qui fait le mouvement des prix du marché.

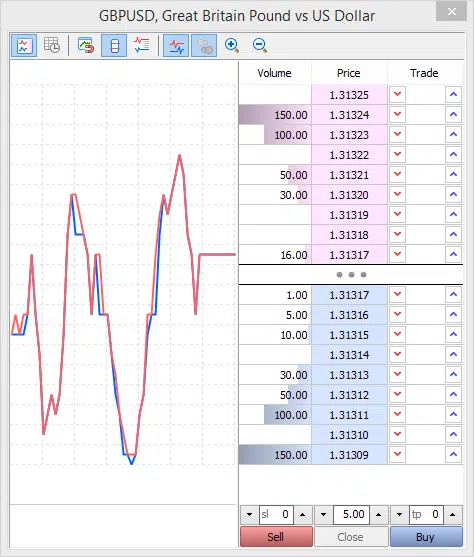

Vérifiez cette , avec le volume des commandes en attente à des prix différents sur GBP/USD.

En haut, nous avons les commandes en attente de vente. En bas, nous avons les commandes en attente d’achat. Vous pouvez voir que si vous achetez GBP/USD maintenant, vous l’acheterez à 1,31317, ce qui est le meilleur prix de vente en ce moment.

Vous pouvez également voir que le montant disponible pour acheter à ce prix est 16.Cela signifie que si vous achetez un montant supérieur à 16, disons 20, les 4 restants seront achetés au prochain prix disponible. Le prochain prix disponible est 1.31320, avec un montant de 30 disponible.Vous vous retrouvez avec 16 acheté à 1.31317 et 4 acheté à 1,31320.

Quand vous acheter un montant inférieur à 16, le prix ne bougera pas. La liquidité est suffisante pour absorber votre commande.

Mais quand vous achetez un montant supérieur à 16, le niveau 1.31317 va drainer et le prix passera au niveau suivant, à 1,31320.

Vous avez fait bouger le prix du marché !

Et que a également provoqué une augmentation de la propagation.

L’ écart est la distance entre les commandes d’achat et de vente en attente.Depuis cette distance a augmenté, la propagation est maintenant plus élevée.

Un grand avantage des marchés liquides est que l’écart est généralement plus faible que dans les marchés avec moins de liquidité. Parce qu’il est plus difficile de drainer un niveau et aussi, quand cela se produit, il y a une grande quantité de commandes aux niveaux suivants, sans une grande distance entre eux. Et cela aide aussi avec le glissement.

Qu’ est-ce est glissement dans le commerce ?

Le

glissement est la distance entre le prix où vous définissez votre commande à ouvrir (ou fermer) et le prix où cela se produit réellement. Cela est plus susceptible de se produire lorsque vous marchés commerciaux qui ne sont pas très populaires ou lorsque vous négociez pendant haute instants de volatilité.

Est-ce que liquidité affecter le glissement ?

Oui, il fait, en fait, le glissement est causé par le manque de liquidité.

Lorsque le prix frappe votre stop loss, le courtier essaiera de le fermer à ce prix.

S’ il n’y a pas de commandes correspondantes à ce prix, ce qui signifie que personne n’est intéressé par « acheter ce que vous vendez » à ce prix, alors votre commande close passera au prochain prix avec des commandes correspondantes.

Qu’ est-ce sont -ils les meilleurs marchés à négocier en ce qui concerne la liquidité ?

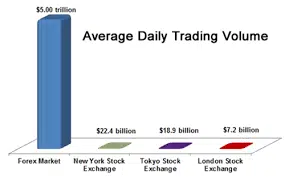

Le

Forex a de loin la plus haute liquidité au commerce. C’est aussi pourquoi la volatilité est faible. Ce n’est pas facile de faire bouger le prix.

Il suffit de regarder au volume quotidien moyen de trading dans le forex, par rapport aux actions.

Le la différence est énorme.

Mais vous ne devrait pas avoir peur de la négociation des actions en raison de la liquidité, sauf si vous êtes commerce des actions bon marché penny. Ou à moins que vous négociez un énorme fonds avec des milliards sur votre compte.

Si vous êtes la négociation des actions de qualité, la liquidité est plus que suffisant pour que vous puissiez échanger confortablement. Il suffit de chercher les meilleures actions à acheter.

Le même s’applique aux indices. Si vous voulez échanger DAX, Dow Jones ou tout autre populaire , le fournisseur de liquidité de votre courtier n’aura pas de problème de manipulation vos volumes commerciaux.

4 — Heures de négociation

Qu’ est-ce est le meilleur moment pour échanger ?

Le meilleur le temps de négocier est le moment où les marchés sont ouverts.

Quand vous commerce forex, vous avez seulement besoin de vérifier les pays de la paire de devises que vous veulent échanger. Si la bourse de l’un de ces deux pays est ouverte à cette fois-ci, alors c’est le bon moment pour faire du commerce.

Prenons l’exemple GBP/USD. Les deux pays de cette paire de devises sont le Royaume-Uni et les États-Unis. Ainsi, le meilleur moment pour échanger GBP/USD est lorsque le marché londonien est ouvert ou lorsque le marché américain est ouvert.

Et s’il y a des communiqués de presse importants qui touchent ces pays, alors c’est encore mieux avec la volatilité accrue. Comme Tant que vous savez échanger des communiqués de presse, tout ira bien.

Quand vous commerce des actions, vous ne pouvez les échanger que lorsque le marché boursier est ouvert. Même si votre courtier vous permet de négocier après la fermeture du marché, il est préférable de négocier seulement lorsque le marché est ouvert.

Surtout la première heure juste après l’ouverture des marchés. C’est la meilleure période pour échanger des stocks. Le cours des actions bouge régulièrement, les signaux de négociation sont clairs et le bruit est beaucoup plus bas que les autres parties de la journée.

Quand vous indices de commerce, vous utilisez le même concept.

Si vous êtes trading DAX, l’indice allemand, alors vous devriez échanger pendant le Londres session. Le meilleur moment pour échanger DAX est juste à la session de Londres ouverte, pendant les 1-2 premières heures.

Si vous êtes trading Dow Jones ou S&P500 ou tout autre indice américain, alors vous devriez négocier quand la session de New York sera ouverte. Similaire à DAX, le meilleur moment pour le commerce Dow Jones et S&P500 sont au New York ouvert, au cours de la première 1-2 heures.

Comment il y a beaucoup de séances de négociation ?

Il y a quatre principales sessions commerciales : européenne (Londres), États-Unis (New York), asiatique (Tokyo) et Australien (Sydney).

Voici un avec les sessions de trading dans le monde entier dans une période de 24 heures.

Vous pouvez voir que certaines des sessions de négociation se chevauchent avec d’autres à un moment donné.

Pendant ces périodes de chevauchement, les marchés ont une augmentation de la volatilité, ce qui signifie ce sont de bons moments pour échanger ces marchés.

5 — Commissions

Commissions facturé par votre courtier peut avoir un impact important sur vos performances de trading.

L’ impact peut être si élevé qu’il peut être la différence entre être rentable ou juste perdre du commerce d’argent.

Qu’ est-ce est-ce une commission de négociation ?

Un négoce est des frais que votre courtier peut facturer lorsque vous ouvrez, et parfois aussi lorsque vous fermez, une commerce.

Typiquement, courtiers sans les commissions ont des spreads plus élevés.

Sur le d’autre part, les courtiers qui facturent des commissions ont des écarts moins élevés.

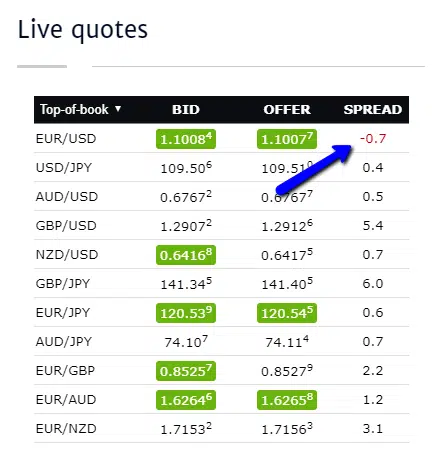

Ce faible peut parfois aller aussi bas que 0, comme celui-ci.

J’ ai même vu des courtiers offrant des spreads négatifs, comme AmendaFX ! (Gardez à l’esprit que je n’ai jamais utilisé ce courtier, donc je ne fais aucune recommandation à leur sujet)

Regardez leur publicité :

Et vous pouvez voir ces écarts négatifs apparaissant sur leurs citations vivantes.

Notez que cette capture d’écran a été prise après la fermeture du marché lorsque les spreads sont généralement plus élevé que pendant la journée.

Sur le d’autre part, vous savez que les courtiers obtiennent de l’argent de la marge que vous payez.

S’ ils réduire la propagation tellement, ils réduisent leurs profits beaucoup, ou peuvent même perdre dans le cas de propagation négative.

Alors, quel est le piège ?

Eh bien, ils des commissions de charge pour couvrir la réduction de l’écart.

Ils donner vous d’une main, et ils le prennent avec l’autre.

Et cela vous laisse avec une question.

Devrait vous choisissez un courtier avec ou sans commissions ?

Un courtier qui ne facture pas de commissions a généralement des spreads plus élevés.

Le opposé est également valide, un courtier qui charge des commissions a généralement plus faible se répand.

Le premier chose que vous voulez faire est de voir combien le prix doit se déplacer pour couvrir la commission que vous payez.

Alors vous ajouter cette valeur à l’écart que le courtier à commission facture. Tu finissent avec une « propagation accrue ».

Et maintenant, vous avez juste à comparer la « propagation accrue », avec la propagation du courtier il n’y a pas de commission.

Celui qui a une valeur inférieure gagne !

Allons-y. à travers un exemple sur les commissions dans le négoce des actions :

Courtier A charge 20$ en commissions pour 100 actions (y compris les le commerce).

Que courtier a un écart moyen de 0,05$

Courtier B ne facture pas de commissions. D’autre part, l’écart moyen est de 0,30$.

Lequel devriez-vous choisir ?

Premièrement, calculons la « propagation accrue » pour le courtier de commission.

Alors, comment beaucoup d’actions doivent -elles se déplacer pour couvrir la commission de 20$ ?

Depuis que vous achètent 100 actions, l’action doit se déplacer $20/100 = 0,20$.

Cela signifie que seulement après que le cours des actions se déplace 0,20$ dans votre direction, la le coût est couvert.

Maintenant, vous ajoutez cette valeur à la propagation.

Et vous finissez avec le « spread augmenté » = 0,20$ 0,05$ = 0,25$.

Maintenant, vous comparer la « propagation accrue » avec le courtier B spread, qui ne charge pas commissions.

Dans notre , le courtier B a un écart de 0,30$.

Courtier A « écart accru » est de 0,25$.

Cela signifie que si vous optez pour le courtier A, vous payez moins spread commission.

Votre commerces entrer la zone de profit plus tôt que lorsque vous utilisez le courtier B.

Ces mêmes calculs peuvent être effectués pour les paires de devises forex et les indices.

Voyons voir un exemple utilisant une paire de devises forex.

Courtier A charge 7$ de commission par lot par transaction (de sortie). L’écart moyen sur ce courtier pour EUR/USD est 0.2 pips.

Le courtier B facture 0 commission, mais l’écart est de 1,0 pips pour EUR/USD.

Quel courtier choisir ?

Le courtier A facture une commission de 7$ pour 1 lot.

Quand 1 lot taille déplace 1 pip, il fait $10 en profit.

Cela signifie que le prix doit déplacer 0,7 pips dans votre direction afin de couvrir le 7$ de commission.

Maintenant, nous calculer l’ « écart accru » pour le courtier A = 0,7 pips 0,2 pips = 0,9 pips.

Maintenant, nous comparer avec le courtier B, qui ne facture aucune commission.

Courtier B a une propagation de 1,0 pips.

Ce qui est plus élevé que le courtier A « écart accru » de 0,9 pépites.

Cela signifie que lorsque vous négociez avec le courtier A, vous obtenez des bénéfices plus tôt que de négocier avec courtier B.

C’ est le façon que vous pouvez utiliser pour choisir quel courtier devriez-vous choisir d’échanger concernant les commissions.

C’ est valide que vous négociiez des actions, des forex ou des indices.

Devrait Je négocie du forex, des actions ou des indices ?

Stocks :

- En raison du faible effet de levier, il faut un montant plus élevé de capitaux pour le commerce.

- Le pourcentage de rendements est faible également en raison du faible effet de levier.

- Les commissions peuvent être élevées.

- Ils ont la meilleure volatilité, ce qui signifie des signaux et des tendances plus précis.

Forex :

- En raison de l’effet de levier élevé, il faut moins de capitaux pour le commerce.

- Le pourcentage de retours est potentiellement plus élevé, bien qu’il puisse être dangereux si vous prenez des risques inutiles.

- Habituellement, il n’a pas de commissions.

- La volatilité pourrait être meilleure du temps, ce qui signifie des signaux et des tendances moins précis.

Indices :

- Ils sont quelque part au milieu entre le forex et les actions.

- L’ effet de levier n’est pas géant comme le forex mais il suffit de négocier sans une grande quantité de capital.

- Ils ont une bonne volatilité et ils fournissent de bons signaux et tendances.

- l’autre côté, le nombre de choix est faible. Vous avez beaucoup de paires de forex et de stocks à choisir de négocier. Sur les indices, vous n’avez qu’une petite quantité. Si elles sont lentes pendant certains jours sans présenter de bonnes opportunités, il se peut que vous n’ayez pas d’indice alternatif au commerce. Tu dois attendre le lendemain.

De

Après avoir mesuré tous les avantages et les inconvénients, les indices sont mes préférés au commerce, bien que le forex et les actions soient également de bonnes options.

Conclusion

Soit forex, actions ou indices ont leurs propres avantages et inconvénients.Le montant du capital disponible pour le commerce et le moment de la journée que vous pouvez réellement , sont généralement les facteurs les plus importants afin de choisir lequel est le meilleur pour vous de commercer.Gardez votre motivation, même si vous vouliez négocier des actions et vous ne pouvez échanger forex.Vous pouvez être rentable et gagner une vie de la négociation de l’un de ces marchés.

Et vous, quel marché préférez-vous négocier ?